前回は短期金利(FFレート)と株式市場について見てみましたが、長期金利については、

「10年債利回りが3%に近づくと、高配当株が売られ株価が下がる。」

(配当を取るためにリスクをとる必要がないため。)

という意見をよく聞くため、短期金利と株価に加え、10年債利回りを加えた推移についても確認してみます。

前回の記事

確認の前提

赤字が前回の記事から変更した要素になります。

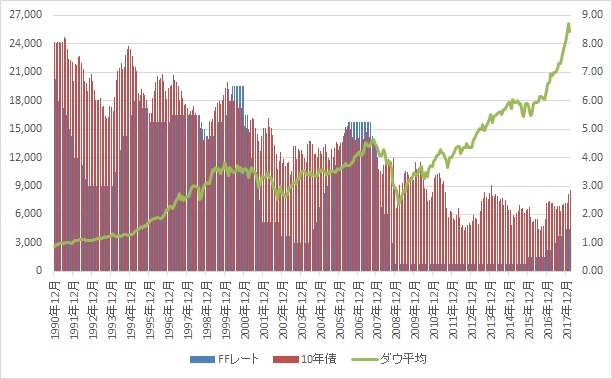

・10年債利回り(長期金利)とFF金利(短期金利)とダウ平均の相関を確認する。

・期間は1990年12月~2017年12月の27年間+2018年1月・2月(2/23時点)。

・FF金利の時系列データは、政策金利の推移のサイトからお借りしました。

・10年債利回りの時系列データは、Investing.comからお借りしました。

10年債利回り(長期金利)・FF金利とダウ平均の推移(1990年12月~2018年2月)

考察

短期金利+株価と比べると複雑なので単純な結論は出ないですが、気になった点を下記します。

①10年債の利回り3%は歴史的に見たら高い水準ではない。

②10年債利回りと株価は相関あるケースとそうでないケースがある。

③基本的に「FFレート」<「10年債利回り」だが、それが逆転するとその後暴落が来る確率が高い。(2000年&2006年頃)

④FFレートと10年債は多少相関はあるがケースバイケース。(FFレートは政策、10年債はマーケットで決定)

⑤長期金利は、中短期的には波があるが、長期的にはずっと低下傾向であり、これが上がるとすれば歴史的転換点にも見える。

上記気になる点について、もう少し突っ込んで考えると、、、

①10年債の利回り3%は歴史的に見たら高い水準ではない。

「長期金利が上がると配当株が売られる」というのは、感覚的には正しい気はするけど、過去を見ると金利3%以上にありながら株価が上昇してきている歴史がある。

そのため、金利上昇により一部の配当株で売られる事があっても、必ずしも全体相場の下げになるというわけではないとも考えられる。

②10年債と株価は相関あるケースとそうでないケースがある。

何となく10年刻みで傾向が変わっている気がする。

・2000年までは10年債利回りが下がって株価が上がっているケースもある。

・2000年~2010年頃までは10年債利回りと株価がある程度リンクしている。

・2010年以降は10年債利回り関係なくずっと株価上昇が続いている。

③基本的に「FFレート」<「10年債利回り」だが、それが逆転するとその後暴落が来る確率が高い。(2000年&2006年頃)

長短金利の逆転→近い将来の金利の下げ(景気後退)

という考え方は一般的らしいけど、これは実際に傾向が強そう。

今後同じことがあれば要注意。

まとめ

10年債の利回り上昇に対し警戒不要とはいわないが、過去ずっと3%超だったことに加え、

長期金利上昇→資金需要高い→景気が良い→株価にはポジティブ

という要素もあると考えられ、10年債利回り上げ=確実に株価が下がると言えないと思いました。

あと長短金利の逆転については、ITバブル崩壊とリーマンショック前の両方で発生していたので、これだけは発生するようであれば、確実に警戒した方がよさそう。

ということで、引き続き注意を払いながらですが、付かず離れずマーケットに付き合っていこうと思います。

コメントを残す