騰落レシオ編に続き、手元データを使った2017年マーケットの振り返り。

マーケット指標で振り返る2017年~前回記事~

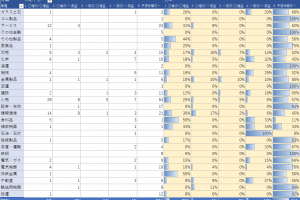

2017年日経平均EPS&PERの推移

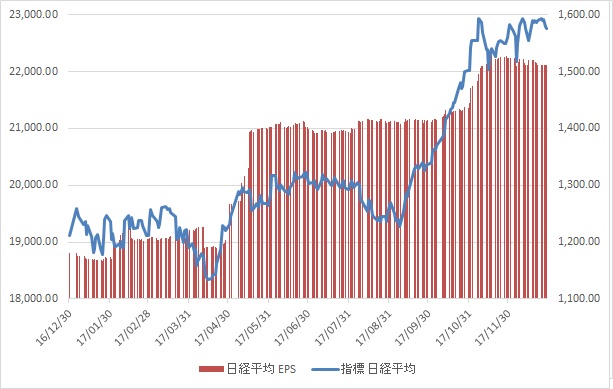

日経平均&EPS

EPSは2017年3月期決算(5月開示)を受けて1,200円→1,400円と大幅に上昇。

その後じりじり上昇し、2017年9月期決算(11月開示)を受けて1,500円程度まで上昇。

EPSと株価の上昇はある程度リンクしている。

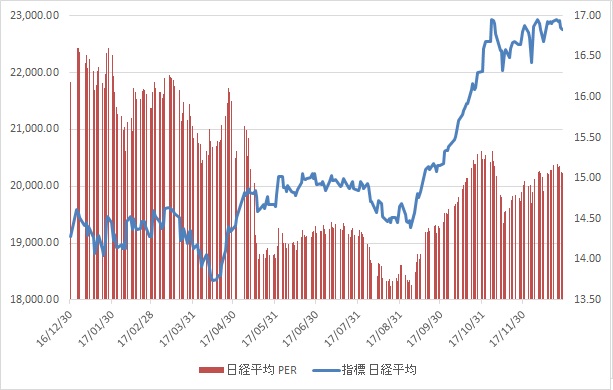

日経平均&PER

PERに直すとこんな感じ。

3月決算後、PER15倍→14倍に低下。

その後13倍台~14倍台で揉み合って、選挙戦以降の株価上昇とEPSの上昇で、最終的には15倍程度。

2016年末は16倍を超えていたので、単純なPERベースでは下がっている。

(参考)2007年~2017年日経平均&PER

リーマンショックを含めた2007年以降の日経平均&PERの推移はこんな感じ。

EPSが下がりすぎてPERが3桁、もしくは算出不可(EPSがマイナス)ということもあったので、欄外に突き抜けている箇所もあるけど、そういう異常値を除けば概ねPER13倍~17倍に収まっており、現在の15倍は平均程度と言える。

一方、2007年~2008年は株価と同時にPERが下がっており(株価が先行して下げ、その後EPSが下がっている)単純にPERが下がったから割安、というのは危険。

結局はEPS(企業業績)の見通しがどうなるか次第。

まとめ

PERベースで考えれば日経平均は適正値にあり、現時点で裏付けのないバブルという状態ではない。

一方、企業業績が下げに転じる前に株価は先行して下げると思われ、PERが低いから大丈夫、という考えは危険。

今後株価が下げることがあれば、単なる調整なのか、企業業績の落ち込みを見通した下げなのかを見極める努力をしたいところ。

この記事を見た人は10分以内にバナーをクリックしてください。

そうすれば14日後好きな人から告白されるわ宝くじは当たるわ

出世しまくるわ体の悪い所全部治るわでえらい事です。

↓↓↓

コメントを残す