1/31(水)に3Q発表。少し時間たっちゃったけど2Qも書いたので簡単に書いておく。

前よりだいぶ保有数は減らしています。

2Qの分析記事は以下になります。

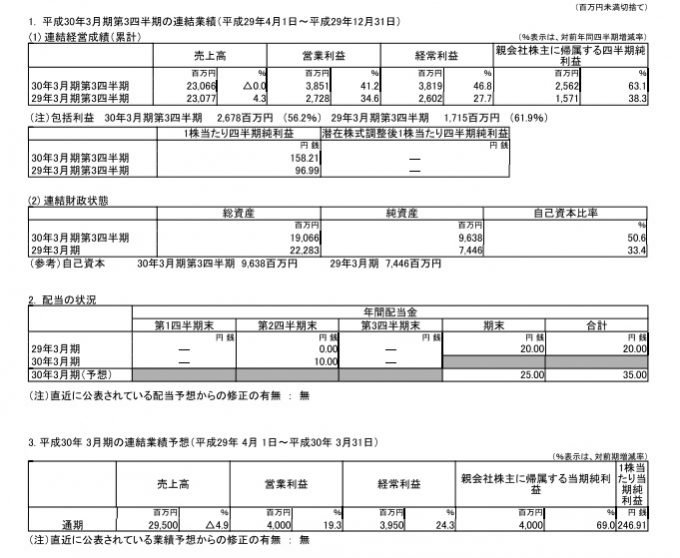

概要

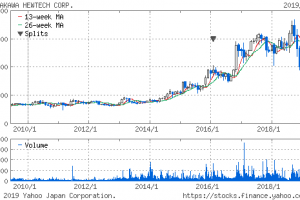

株価2,344円で予想PER9.49倍、実績PBR3.94倍、時価総額379.7億、配当利回り1.49%。

↑には子会社売却による特益が含まれおり、それを除くとPER14~15倍程度。

親会社のセゾンカードを含めた金融系のシステム開発と、IT業界では結構有名なHULFTというソフトが収益の柱。

他に、現時点では直接収益には繋がっていないもののIoTやブロックチェーン、具体的には宅配ボックスや仮想通貨といった投資家が好きそうなキーワードが付く先端技術を活用した取り組みもしている。

2017年3月期3Q決算

営業/経常利益ベースで上方修正後の通期予想達成が視野に入っており順調。

通期ではそれなりに大きく計画超過すると思われる。

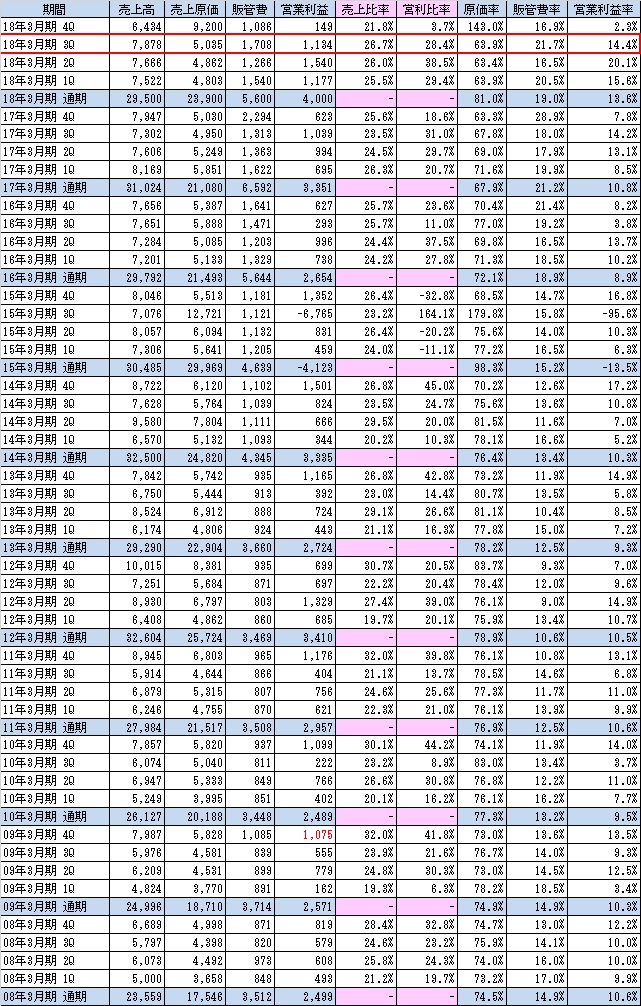

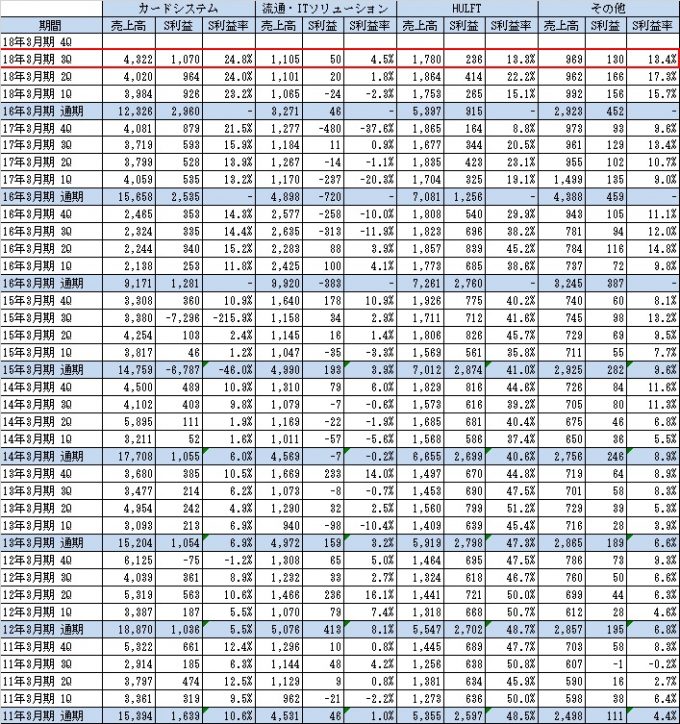

売上高/営業利益及び利益率の推移

グラフに直すと以下のようになります。

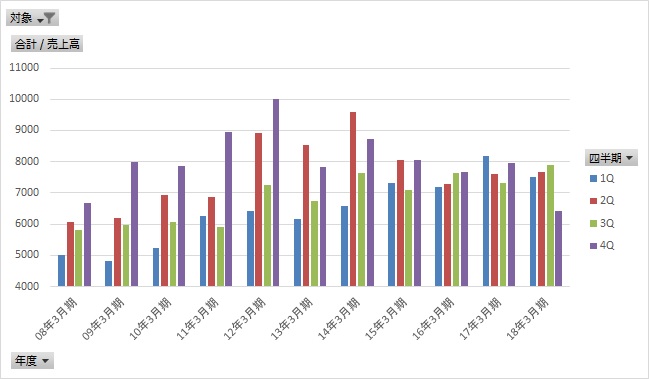

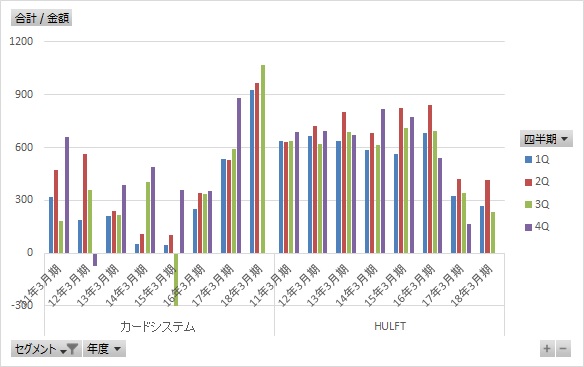

売上高の推移

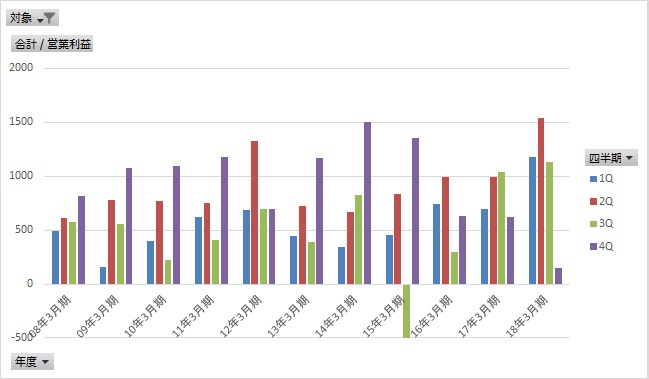

営業利益の推移

売上・利益共に今期(2018年度3月期)上期の好調を引き継いでいる。

4Qは一旦計画値で出しているけど、今の流れであれば上振れ余地は大きそう。

セグメント別売上高/利益及び利益率の推移

一番重要なカードシステムセグメントがかなり良い。

3四半期連続増収・6四半期連続増益。

HULFTは若干落ち込んでいるが海外展開のための投資が続いていることが要因だと思われる。

海外展開が成功するかどうかはわからないけど、少なくとも国内での競争力は変わらず強い。

他は額も小さく内容も特に問題なし。

カードシステム/HULFTセグメント利益の推移

表のコメントで書いた通りだけど、カードシステムセグメントのここ数年の伸びは素晴らしい。

この伸びが続けば今期の通期はもとより、来期以降も引き続き業績拡大が期待できる。

まとめ

・収益面での割安さ

・業績改善への期待

→現在の実質PERは14倍台かつ通期上方修正&増配の可能性高い・流行りの材料(IoTやブロックチェーン→仮想通貨)もあり

・エフィッシモの動きは要注意

・子会社(フェス社)の売却は個人的にはマイナス評価

・東池袋52ヤバい

ほぼ前回記事のまとめと同じ。

通期上方修正&増配の確度は更に高まった。

あと、カードシステムの伸びを見る限り来期も期待してよさそう。

まとめ後半の内容については前回記事参照。

コメントを残す