1か月経ってしましましたが、イーレックスの2Qを振り返ります。

自身の予想より全体的に下でしたが、会社計画通りとのこと。

単純に数字を見ると現時点では通期計画の達成も怪しい気がしますが、現時点の株価は上がっており嬉しいやら悲しいやら。

予実差異

売上高

主な下振れ要因は二つ。

1)販売量が想定より下だった。

2)販売単価が想定より下だった。

1)数量面は2Q予想時点では9月の数量が不明でしたが、小売・卸売共に想定より数量が出ていませんでした。

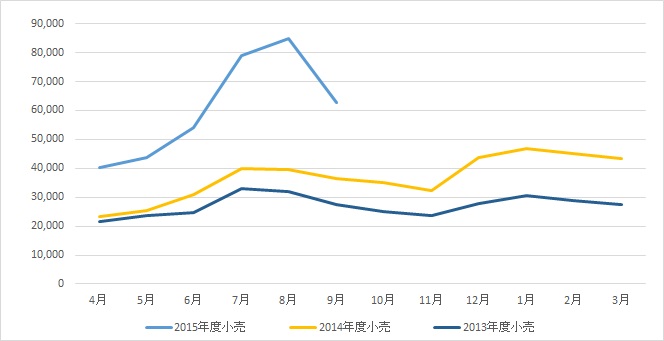

小売り量のグラフの下記の通りで、9月は前月比で大きく落ち込んでいます。

これは9月が悪かったというより、7月、8月がイレギュラーという気もしますが、前年同月比では販売量も大きく伸びていることや、供給施設の伸びといったことから傾向として問題はないと思いますが、引続き月次の数字は注視したいと思います。

2)単価面は公開情報から算出することは出来ないので想定になりますが、小売・卸売共に自分の予想よりは下だったと想定されます。

気になるのは小売のほうで、燃料調整費や夏季加算で単純計算した数字より下がっており、ここはIRに問い合わせるなりでもう少しクリアにしておきたいところ。

売上原価

仕入単価が想定より上だった。ちなみに過去~最新の推移は下記の通り。

16.3円/wh(FY14/1Q+2Q計)

16.0円/wh(FY14/3Q)

15.6円/wh(FY14/4Q)

17.7円/wh(FY15/1Q)

16.6円/wh(FY15/2Q)

1Qは自社発電所の法定点検による、発電の停止とその期間の固定費の発生により、原価が高めになっている。

2Qは点検の影響がなくなることと、原油価格の推移から16円位まで下がることを予想したが、思った程は下げなかった。

短信を見てみると、8月の電力需要ひっ迫時にJPEXから高値での仕入を行っているようで、どの程度全体の原価増に繋がっているかは不明だが、短信に書く位だから多少影響があったと思われる。

この点は需給管理のミスで問題は問題だが、一時要因であるためあまりに気はしない。

全体としては、許容範囲。

販管費

会社設立や低圧参入の準備といった販管費増要因はあるものの、思った程増えなかった。

この程度の販管費率を継続してもらえると助かる。

まとめ

全体としては、小売単価は一度IRに問合せたが、疑問点が残っており改めて質問する予定。

それ以外は予想の範囲内ではあるので一応は良しとする。

引続き販売量や燃料価格を中心にデータを追っていきたい。

コメントを残す