前回の記事から買い増し。現在ウェイト1位。

2Q決算時での通期上方修正に続き、今日(2/14)の3Q決算でも再度通期上方修正。

ただ2Qの時も思ったけど修正幅が保守的すぎなので、通期決算発表時には再々上方修正はほぼ確実。

前回の分析記事

3か月前の2Q決算時の分析をまとめると以下のような感じ。結果的に現在も状況はほぼ変わらず。

・資産バリュー(PBR0.6倍&換金性資産多&土地含み益)

・足元業績好調(前期比売上高+17%、営業利益+30%)

・高配当(配当利回り約4%)

詳細は以下リンク先を見て下さいませ。

あとは、合金先生もタイトルはアレだけど、内容的には自分とは違う視点もあり、素晴らしい分析を書かれています。

概要

会社のIRページ

Yahooファイナンス

株価1,235円で予想PER24.2倍、実績PBR0.59倍、時価総額125.2億、配当利回り4.05%。

特損があるためPERは異常値。特損除けば10倍台。

電子部品メーカーで、売上は国内海外が半々程度。

最初に配当4%超えで買って「いいとこで買えた!」と思っていたのに、株価下げてまた4%超えてもうた・・・。

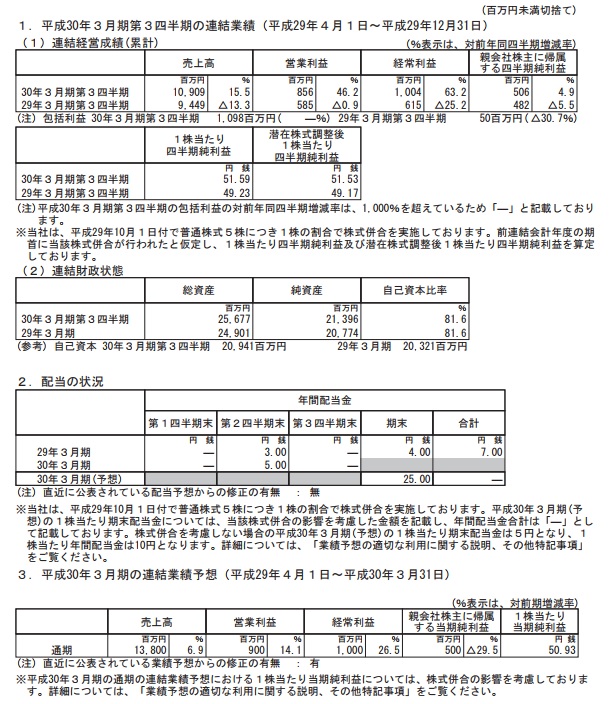

2017年3月期3Q決算&通期上方修正

2017年3月期3Q決算

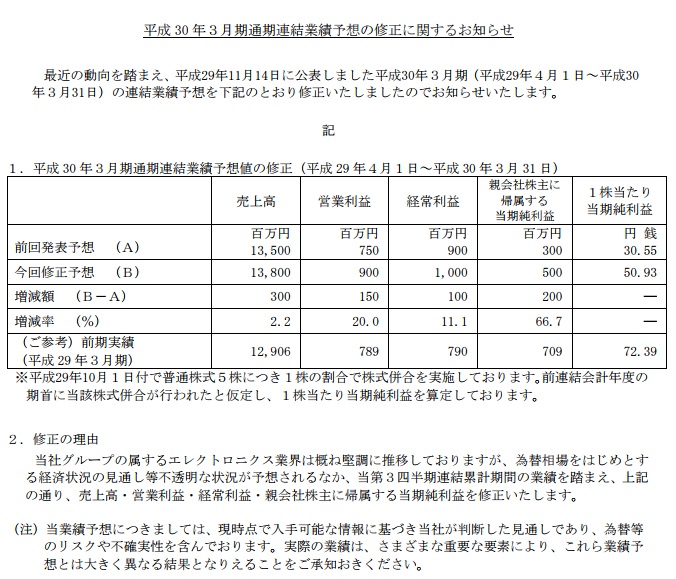

通期上方修正

2Qに続き好調。通期予想(修正後)はかなり控えめな数字だけど、予想が保守的なのはいつものこと。

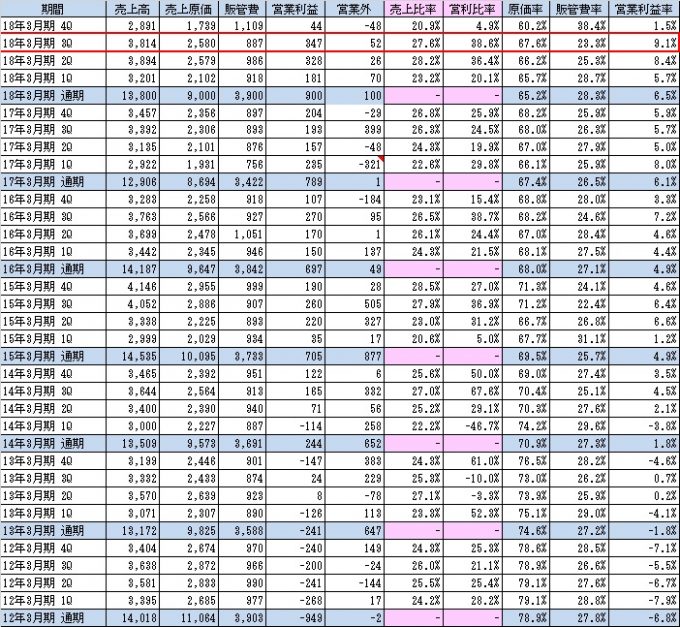

売上高/営業利益及び利益率の推移

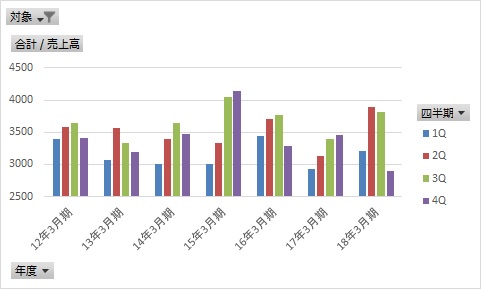

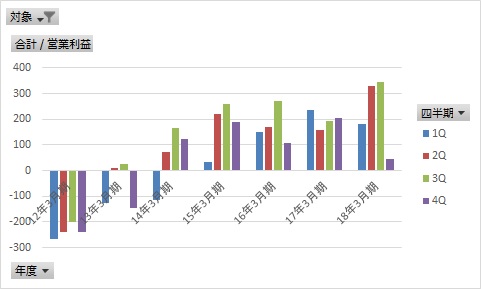

グラフに直すと以下のようになります。

売上高の推移

営業利益の推移

18年3月期の4Qは計画値をベースにした金額。

2Qも相当良かったけど3Qはそれを上回る数字。

4Qは3Qよりは落ちると思うけど会社予想レベルまで落ちることは考えづらい。

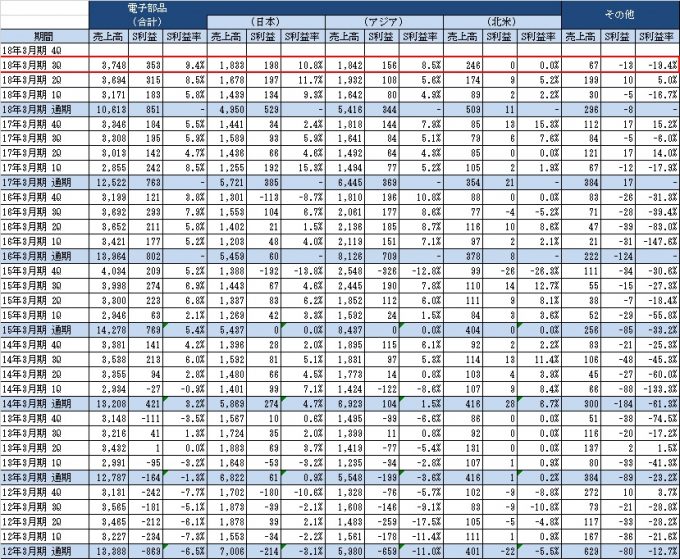

セグメント(国)別売上高/利益及び利益率の推移

メインの電子部品セグメントのメイン販売先の日本とアジアが好調。

北米とその他セグメントはやや失速気味だけど、全体に占める割合が低く重要度が低く、日本/アジアとの相関も強くなさそうなのであまり気にせず。

まとめ

3か月前のまとめとほぼ変わらず。

全体の相場が死んだらどうにもならないけど、相対的には良い銘柄だと思います。

・資産バリュー(PBR0.6倍&換金性資産多&土地含み益)

→現時点では資産価値だけで見ても割安な水準であり、・足元業績好調(前期比売上高+15%、営業利益+46%)

→収益面の水準訂正も期待でき、・高配当(配当利回り約4%)

→通期再々上方修正時に再増配があるような気も。

コメントを残す